Calcul du HT avec 2 taux de TVA : Présentation générale

Une taxe sur la valeur ajoutée, abréviée en TVA, est un régime fiscal qui s’applique sur une annee aux produits consommables ou comestibles distribués par une entreprise (micro ou TPE ou SARL ou SA ou SAS ou SASU ou autre). Autrement dit, c’est un impôt indirect qui faisant partie intégrante du budget général d’un Etat. Il s’agit également d’une forme d’imposition applicable dans l’ensemble des activités économiques et professionnelles réalisées à titre indépendant et onéreux. En principe, celle-ci doit être proportionnelle au prix de vente HT d’un produit. Parmi les opérations soumises à la tva, on retrouve :

- Transfert de propriété (mobilière ou immobilière) à titre onéreux,

- Livraison de service à titre onéreux,

- Vente à soi-même,

- location meublée,

- Cession de matériel ou accessoire d’aéronefs,

- Contribution à l’audiovisuel public,

- Part d’intérêt et action,

- Droit réel immobilier,

- Droit aux promesses de vente,

- …

En effet, il existe de nombreuses enterprises disposant d’un important chiffre d’affaires qui sont assujeties à la TVA, sauf celles qui sont inferieures aux seuils de l’année en cours et bénéficiant d’une franchise. Par exemple, entreprise réalisant des activites pédagogiques, entreprise exercant une activité de formation professionnelle, professionnels de santé, activités médicale et paramédicale, enterprise effectuant des activité de location meublée, professionels en assurance ou réassurance, entreprise transport sanitaire, certaines micro entreprises réalisant des acitivités sans but lucratif, et entre autres.

Mais alors, comment calculer le montant HT d’un produit ou service avec 2 taux de la TVA ?

Calcul du HT avec 2 taux de TVA : Différents taux applicables

Sur le plan fiscal, les taux appliqués dans le cadre du calcul de la facture hors taxe varient suivant la réglementation fiscale de chaque pays.

En France, par exemple, le code général des impôts applique 3 taux en vigueur :

- 20% (0,2 comme coefficient): taux normal sur l’ensemble des activités de vente de produits et services,

- 10% (0,1 comme coefficient): taux intermédiaire sur la fourniture de locaux dans un milieu hôtelier, les produits médicamenteux non remboursables,

- 5,5% (0,055 comme coefficient) : taux réduit sur les produits d’alimentation ou transport de voyageur ou travaux de construction ou spectacles ou de produits agricoles ou encore des activités de restauration sans boisson alcoolique,

- 2,1% (0,0021 comme coefficient): taux particulier sur les produits médicamenteux remboursables, redevance télévision, vente produits de la charcuterie et de la boucherie, spectacles.

Toutefois, sachez que certaines entreprises disposant un certain niveau en termes de chiffre d’affaires pour une annee précédente peuvent profiter d’une franchise en base de la TVA en l’année en cours si celui est inferieur aux seuils (85 800 euros).

Calcul du HT avec 2 taux de TVA : Formule adaptée

De prime abord, il faut savoir à l’avance le regime de la TVA en cours avant de se baser sur la TVA ou le prix TTC.

Ensuite, pour mieux comprendre comment bien calculer le montant HT avec une TVA, il convient de diviser le coût de la TVA avec son taux. Par contre, le montant HT avec 2 TVA est le montant HT du total.

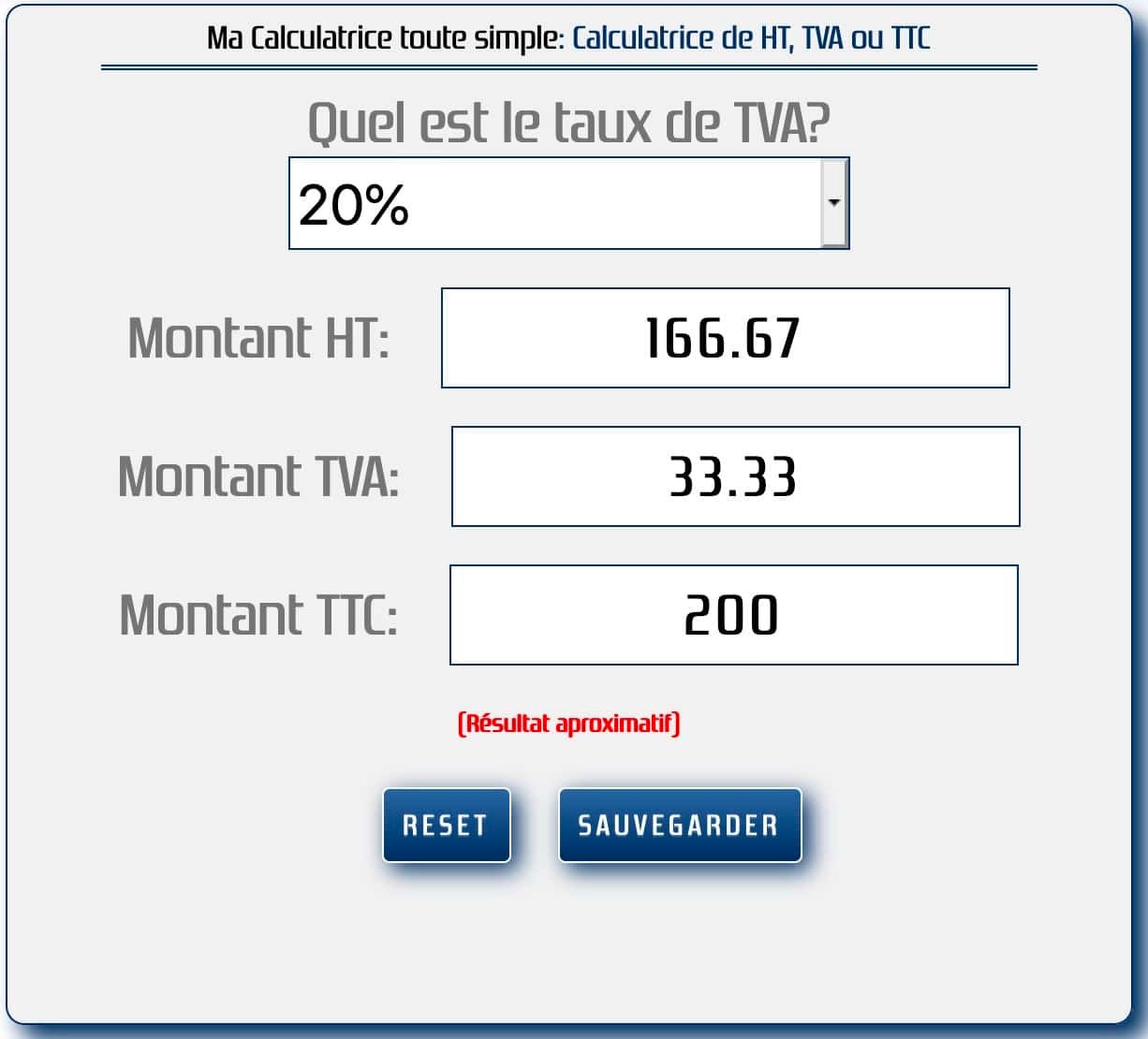

Permiere option, Sur le plan mathématique, Prix HT= prix du produit ou service TTC/(1+taux de la TVA)

Seconde option, vous pouvez utiliser le tableur Excel avant d’intégrer la formule. En pratique, =SI(‘A’D7*Coefficient du premier TVA appliqué ; D7*coefficient du second TVA appliqué)

Enfin, vous pouvez réaliser un calcul à partir d’un logiciel en ligne à partir d’un site dédié et recommandé par les proches pour bien s’assurer ou comparer votre calcul avec le sien. Cela permet d’éviter de commettre des erreurs de calcul…